【相続】葬儀費用、墓・仏壇などの節税に

2024/11/12

目次

【葬儀費用の控除額に明確な上限はない

日本では、誰かが亡くなったとき葬儀でその死を悼み、一族のお墓に納骨して供養するのが一般的です。これは長い年月を経て受け継がれてきたものといえます。最近では葬儀が簡略化されることもありますが、それでもほとんどの人が伝統に則って故人を送っているようです。

葬儀に関しては、どうしても費用が高額になりがちです。じつはこの葬儀関連の費用は相続財産から控除され、節税に利用できます。

身近な人を失うと、深い悲しみに沈む間もなく、役所への届け出などの手続き、親族への連絡、供養のための準備など、慌ただしい毎日が続きます。そのため、どうしてもその後の相続や税金のことまで意識が回らなくなります。

しかし、相続税負担を減らしたいのなら、葬儀にかかる費用をムリに抑える必要はありません。逆に費用をかけてもそれほど損になることはありません。なぜなら、葬儀に関連した費用の多くのものは、負の相続財産として相続時に相殺することができるからです。

相続税を計算する際には、最初に正味の遺産額を算出することになります。そのときに相続財産から差し引かれる金額のひとつが葬儀費用です。つまり、葬儀費用が多くなれば、相続財産の総額が減少し、相続税も安くなるというわけです。

もちろん、葬儀の規模や内容は、故人の意志や家族の意見をもとに決めるべきです。節税のために故人の意に沿わないかたちで供養するのは本末転倒です。ただし、葬儀に費用をかけることが節税になるとわかっていれば、故人を盛大に見送りたいという思いにも理由付けができます。

ちなみに、控除できる葬儀費用には明確な上限が設けられていません。平均的な葬儀費用はだいたい150万円前後といわれていますが、生前それなりの地位にあった方なら、1000万円以上をかけることも珍しくないはず。

それだけのお金を使っても、葬儀費用については控除の対として相続財産から差し引くことができるので、申告時には確実に計算すべきです。

【葬儀費用に含まれるものは?】

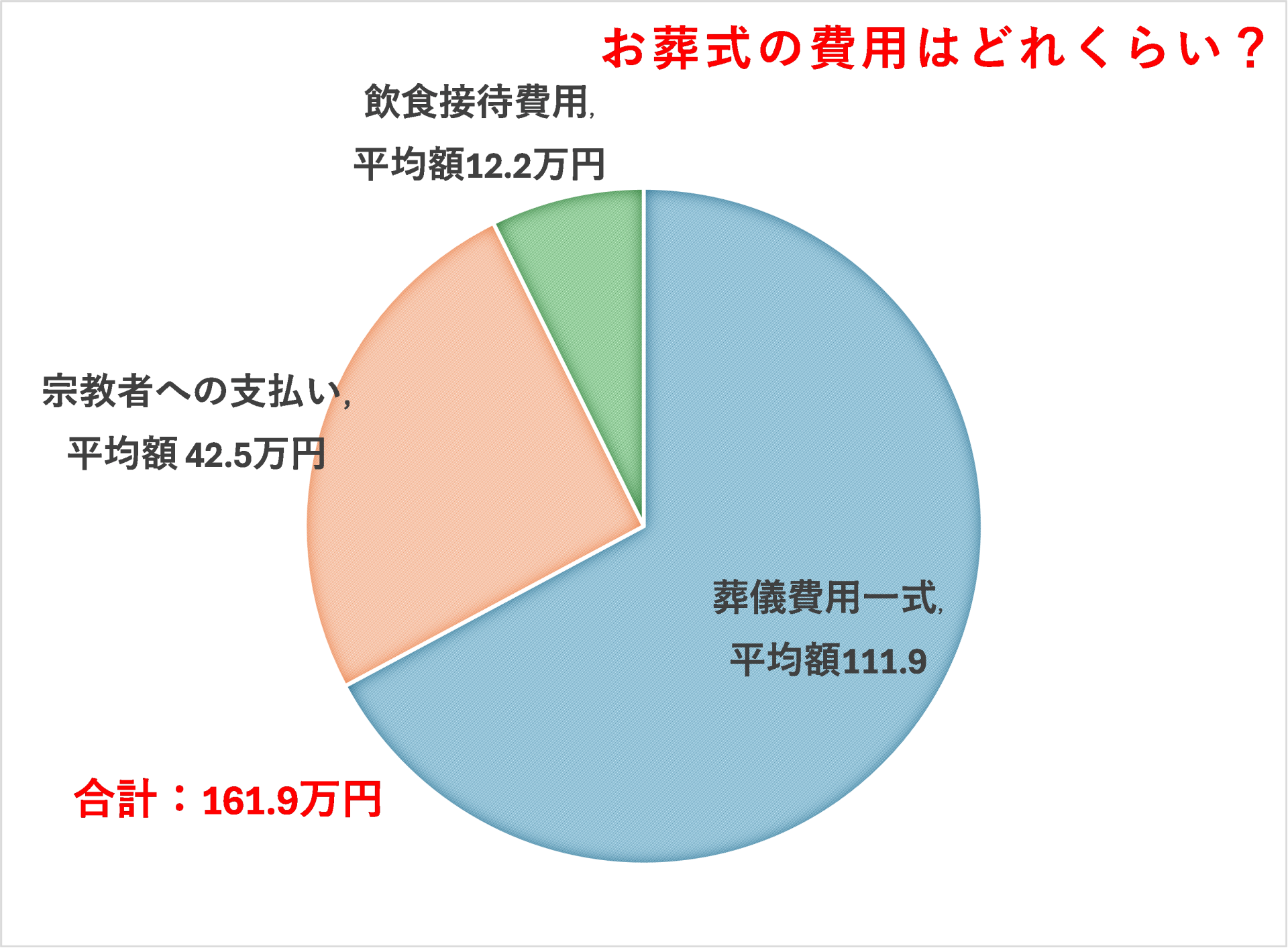

葬儀にかかる費用の内訳は、おもに葬儀一式の費用、飲食接待費、宗教者への支払いの3つです。

葬儀一式の費用というのは、祭壇や棺などの代金のこと。これが全体の6~7割を占めます。

飲食接待費というのは、式場の代金や通夜と告別式の料理代、会葬礼品の代金などのことです。通夜や告別式の料理代は、ひとりにつき5000円以上、会葬礼品はひとりにつき1000~3000円が目安です。これらの金額と式場の費用は、人数が増えるほど高額になり、全体のおおよそ2~3割といったところです。

宗教者への支払いは、仏教であれ読経料や戒名代として支払うお布旅のことですが、もっとも金額が曖味です。読経には20~25万円、戒名には20~100万円程度かかるといわれます。戒名は立派なものほど高額になりますが、宗派によっても金額が変わります。この金額も不明瞭です。

宗教者への支払いは、平均では葬儀にかかる費用全体の1~2割程度とされ、最近では事前に宗教者や葬儀社にたずねても失礼には当たりません。

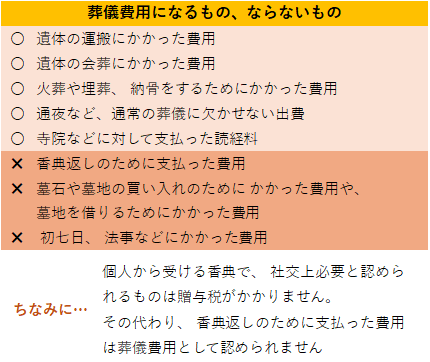

葬儀費用を控除対象として認めてもらうには、領収書を取っておくことが大切です。領収書をもらえない場合には、金額や支払い日、支払い内容などをメモに残しておくことで代用が可能です。

ただし、葬儀関連のお金でも香典と香典返しは相続とは無関係です。常識の範囲内であれば、合計額が多くなっても香典には税金が課せられません。また、香典返しは葬儀費用として計上できません。

【相続税法上は非課税財産扱いに】

ほかにも、供養にかかる財産で節税になるものがあります。

代表的なものは、墓地や墓石、仏壇や仏具などの「祭祀財産」といわれるものです。祭祀財産は先祖代々受け継がれるもので、特定の法定相続人が相続するものではありません。従って、相続では非課税財産という扱いで評価額になります。

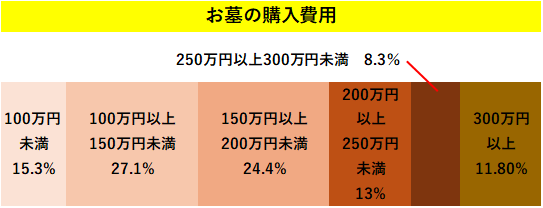

墓地については、全国の平均価格でも168万円ほどです。ただし、高い場所だと1000万円以上することもあります。仏壇も安いものなら数万円程度で、材料や造作によっては数百万円もするものもあります。ある程度高価なものであっても、祭祀財産として非課税の対象です。

ただし、祭祀財産であってもあまりにも豪奢なものや、必要もないのに高級仏壇がいくつもあると、税金対策とみなされる可能性があります。純金の仏像や仏具なども、金額によっては非課税とは認められません

【支払いきる前に亡くなると祭祀財産は負の財産に】

なお、お墓や仏壇は被相続人が亡くなった後に購入しても遺産とは無関係なので控除対象にはなりません。被相続人が生前に購入したもの、あるいは先祖代々受け継いでいるものを相続しなければ、非課税にならないのです。

そのため、たとえば祭祀財産の費用を被相続人が払いきる前に亡くなってしまった場合、その支払い義務

は通常の債務として扱われます。つまりマイナスの財産として相続しなければなりません。祭祀財産を使って相続税額を抑えようと考えている場合、亡くなる前に費用を払いきれる金額を意識して購入しておかなければなりません。

そもそも祭祀財産は家族の共有財産として代々受け継がれていくものです。節税を目的とするのではなく、家族としてどのようなお墓や仏壇を購入すべきか、というのが本来の考え方です。お墓や仏壇はまずこれを前提に選んでください。

相続についてより詳しく学びたい方

この「相続読本」は相続なんでも相談センターが長年に渡って培った相続のノウハウが詰まった1冊です。何から始めていいかわからない方、何を調べて、何を勉強すればいいのかわからないでも必ずこの1冊の中に知りたいことが詰まっています。

是非一度、手に取ってみてください。こちらのページからダウンロードできます。