【相続】相続トラブル対策としての「家族信託」と「成年後見制度」

2023/07/24

目次

【認知症は相続対策の大きな障害になる】

近年、従来の高齢化ではあまり意識されていなかった認知症と財産管理の問題がクローズアップされるようになりました。長生きする人が多くなると認知症の人の割合も増え、本人による財産管理に支障が出るようになるからです。

認知症は相続対策にも大きな障害となります。認知症になると本人は本来の遺産分割のための財産管理ができなくなり、遺産分割の意思も示せなくなります。

家族の一人に都合のいいように誘導されてしまうかもしれません。たとえ遺言書があっても、遺言書そのものの有効性を巡って相続人の間でトラブルになる可能性が非常に高くなります。

このため、相続でもめないようにするためにも、生前の認知症対策は時代の必須事項となってきています。認知症への対策として考えられるのは、成年後見制度と家族信託があります。家族信託は認知症対策だけでなく、遺言代わりになるなど幅広い相続トラブル対策としても利用できます。

【成年後見制度は制約が多く負担も大きい】

「成年後見制度」とは、認知症などにより自分で物事を判断する能力が不十分になったり、判断能力を失った人に対して、後見人をつけることによって保護する制度です。

一定の法律行為を後見人が判断したり、行ったりすることによって認知症の人が不利益を受けないようにします。

成年後見制度には、本人が判断能力のあるときに、本人が事前に任意後見契約をしておく「任意後見制度」と本人の判断能力が低下したり、失われた後に家庭裁判所が後見人を選任する「法定後見制度」があります。

任意後見制度では、本人の意向を任意後見人に伝えておくことにより、認知症発症後も本人の望む形での財産管理ができます。

任意後見人は家族や友人のほか、弁護士や司法書士などの専門家に頼むこともできますが、認知症発症で保護が必要になると家庭裁判所が「任意後見監督人」を選任し、定期的に任意後見人の職務を監督チェックしますので、任意後見契約で定めた権限がすべて遂行できるとは限りません。

また、任意後見人には法定後見制度のような取消権がなく、「任意後見監督人」の報酬がかかるなどのデメリットや、「任意後見監督人」に、任意後見人の解任を求める権限があることを覚えておきましょう。

一方、法定後見制度では、本人の認知症が進行してしまっているので、通常は家族などが家庭裁判所に申し立てを行います。家庭裁判所では、法定の成年後見人を選任します。法定の成年後見人は認知症の進行度に応じて「補助」「保佐」「後見」の3種類があります。最も重度な後見の場合は、あらゆる法律行為を代理することができます。

法定後見制度の成年後見人は家庭裁判所が選任するので、家族が希望してもなれるとは限りません。しかも、家族が成年後見人に選任されても、身上監護(介護施設に入る契約や病院への入院手続きなど)だけで、財産管理(財産の保全や処分)を行うのは弁護士や司法書士などの専門家が成年後見監督人として選ばれるのが現在は一般的です。

そのため、身上監護の成年後見人である家族と財産管理の成年後見監督人である弁護士の意向が一致しないで困ることが起きがちです。例えば、家族が全員同意していても財産管理の成年後見監督人が財産保全の立場から自宅の売却に同意しないことにより、介護施設の入居費用が捻出できないといった不都合はよくみられます。自宅の売却によって本人の財産が減るのは本人にとって不利益だと成年後見監督人はみなすからです。

そのほかにも、成年後見制度では、毎年の家庭裁判所への報告義務があることや資産の積極的活用や生前贈与などができない、成年後見が開始された後は成年後見をやめることができないなどの難点があります。また、成年後見監督人への費用は月額2万円程度かかるなど費用負担もかなり必要です。

成年後見制度は、あくまでも“本人”の財産上の利益を守ることを目的する制度なので、相続対策としては使いにくい面があります。

【相続のための認知症対策で注目される家族信託】

「家族信託制度」とは、大切な「資産」と「想い」を信頼できる家族に託す制度です。これは、将来の認知症などによる意思能力(判断能力)の低下に備えた相続対策として有効です。意思能力を失ってからでは契約行為ができないため、意思能力があるうちに検討する対策だといえます。

家族信託は、平成19年(2007年)9月30日に施行された改正信託法によって可能になった比較的新しい制度です。背景には、急速な高齢化に伴う高齢者の財産管理や遺産承継を行うニーズの高まりがあります。一般社団法人家族信託普及協会の設立の趣旨では、「信託」という手法を活用して財産管理を家族自身が担う、いわば『家族の家族による家族円満のための信託』」とされ、「柔軟性に欠け親族後見人の負担も大きいとされる『成年後見制度』や抵抗感のある『遺言』の代わりに円満な資産管理・承継を実現する仕組み」として説明されています。

このように、家族信託は、成年後見制度や遺言の代わりとなる使いやすい制度として発足しました。家族信託の具体的な利用方法としては、介護対策(介護費用の捻出)、不動産の共有対策(相続人共有回避)認知症対策(成年後見制度の代わり)、2次相続以降の資産承継対策(先祖代々の家系への資産の受け継ぎ)などがあります。また、同族で会社経営をしている場合は、円満な事業承継対策にも使えます。

家族信託は当初は遺言書ではできない2次相続対策として注目されていましたが、現在では認知症対策として利用されることが多くなっています。

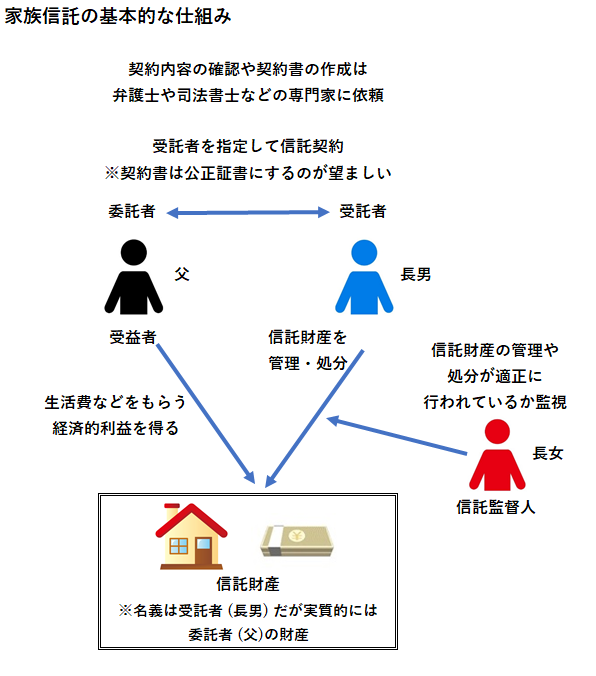

委託者(父親)の財産は信託財産として名義が受託者(長男)に変わりますが、父親は引き続き受益者として自分の財産(信託財産)を使うことができます。

その後、父親が認知症を発症したときは、長男(受託者)が柔軟に信託財産の処分などの判断をして実行することができます。金融機関などが父親に対して本人の意思確認手続きをする必要がないので、資産凍結状態になって資産が使えなくなることがありません。

例えば、父親の介護施設への入所資金にあてるために自宅を売却したりすることが可能です。なお、長男だけに信託財産管理を任せることに不安がある場合は、他の家族(長女など)を信託監督人にして適正な管理をチェックすることもできます。

【家族信託は公正証書で信託契約書を作成する】

家族信託を行う一般的な手順は、まず財産を管理してもらう受託者を選任するところから始まります。受託者はいちばん信頼のおける家族になりますが、他の家族が不満を持たないように配慮して選びます。

配偶者と長男というように受託者を複数にしてもかまいません。適当な受託者がいない場合は、第三者の法人に依頼することもできます。

受託者が決まったら、信託をする目的と依頼する内容、受益者の指定を受託者と話し合って確認し決めます。家族の納得を得るという意味では、委託者と受託者だけでなく、家族全員で話し合うとよいでしょう。

依頼内容は目的に合わせて自由に設定できますが、指定する信託財産は明確にしておく必要があります。信託財産の対象は、不動産(土地、建物)、現預金などです。株式は、上場株式は実務上で信託財産にすることが困難ですが、同族経営などの非上場株式は可能です。

また、公的年金の受給権も信託財産にできないので、年金の受給口座を家族信託の口座にすることはできません。年金は委託者に振り込まれた後、家族信託の口座に送金することで預金として信託財産とすることができますが、定期的な送金を信託契約書に記載しておく必要があります。

信託契約の内容は契約書にしておく必要がありますが、弁護士や司法書士などの専門家にアドバイスや契約書作成を依頼したほうが、間違いが起こりません。

契約内容の整合性や正当性など法的な不備のチェックばかりでなく、想定される今後のトラブルや対策を実情に合わせてアドバイスしてもらえるからです。なお、信託契約書はリスクを避けるためにも公正証書にしておくべきです。

信託財産を受益者がお金として使う場合には、信託財産専用の銀行口座をつくる必要があります。信託銀行などで委託者と受託者が共有で管理できる民事信託口座を開くことができます。

【家族信託は設計次第でさまざまな目的に使える】

家族信託は自由に内容を設計できるため、さまざまな使い方が可能です。主な資産管理対策や相続対策としては次のようなものがあります。

[認知症による介護対策]

認知症によって介護状態になったとき、自分の資産で必要な費用を確保したいときに家族が資産を管理したり、処分したりすることができます。家族(受託者)が介護施設の入居費用にあてるために自宅を売却したり、自宅をリフォームして賃貸に出し、家賃を介護施設の月々の支払いにあてるといったことができます。

[不動産の共有対策]

自宅などの不動産を複数の相続人による共有でもめることを避けることができます。

例えば、父が3人の子(長男・長女・次男)のうち、長男を受託者とする家族信託契約を結び、父母が死亡後の受益者と分け方を3人に指定しておけば、親の死亡後の相続で共有名義になっても、長男が売却などの処分をして売却金を家族信託契約に基づいて3人で分配するといったことで共有名義によるトラブルを回避できます。

[2次相続以降の資産継承対策〕

遺言書では1次相続の相続人までしか指定できませんが、家族信託では、2次相続以降の財産の受取人を指定しておくことができるのが大きなメリットです。

例えば、子のない夫婦で夫が死亡したときの相続人は妻だけになります。その後、妻が死亡すると2次相続の遺産は妻の兄弟姉妹などが相続することになりますので、夫の家系には夫の遺産が承継できなくなります。

この場合、夫の弟の子(夫側の甥や姪)を家族信託で指定しておけば、先祖代々の資産を夫自身の家系に引き継ぐことができます。

[遺言としての機能を活用した対策]

家族信託は、遺言書としての機能も持っていますので、遺言書代わりに活用することができます。例えば、高齢夫婦の場合は妻が認知症になっているケースもあります。

夫が先に亡くなると妻は相続した遺産の管理もできませんし、2次相続の遺言書を書くこともできません。

この場合、夫が家族信託で妻の財産管理や妻が亡くなったときの資産の承継者を指定しておくことができます。つまり、遺言書を書いたのと同じ効果があるのです。

さらに、遺言書は作成ルールが厳格に定められていて面倒なうえ、法的要件を満たしていないと無効になるリスクがあります。

その点、家族信託は契約によって行うので無効になるリスクを心配する必要はありません。

【家族信託の注意点も知っておこう】

家族信託は有力な相続対策になりますが、注意点も知っておく必要があります。主に次のようなものがあります。

・受託者の選定に注意しないと受託者以外の相続人とトラブルが起きる可能性がある

・すべての財産を信託財産にすることはできない(年金受給権などは不可、上場株式は証券会社が名義変更を引き受けないことが多い)。信託財産以外の財産は相続時に遺産分割協議が必要

・信託財産の損失はその他の財産と損益通算ができない(例えば、信託財産にしている家の家賃収入が減って赤字になった分を信託財産以外の財産の黒字分から差し引いて税金を安くすることができない)

・家族信託の専門家への相談料などは遺言書作成などより高めになる(数十万円程度)

・2次相続以降の長期にわたって資産の承継者を指定できるため、長期間資産処分に制限をかけることにな

る

相続についてより詳しく学びたい方

この「相続読本」は相続なんでも相談センターが長年に渡って培った相続のノウハウが詰まった1冊です。何から始めていいかわからない方、何を調べて、何を勉強すればいいのかわからないでも必ずこの1冊の中に知りたいことが詰まっています。

是非一度、手に取ってみてください。こちらのページからダウンロードできます。