デジタル遺産に気を付けよう

2020/12/24

目次

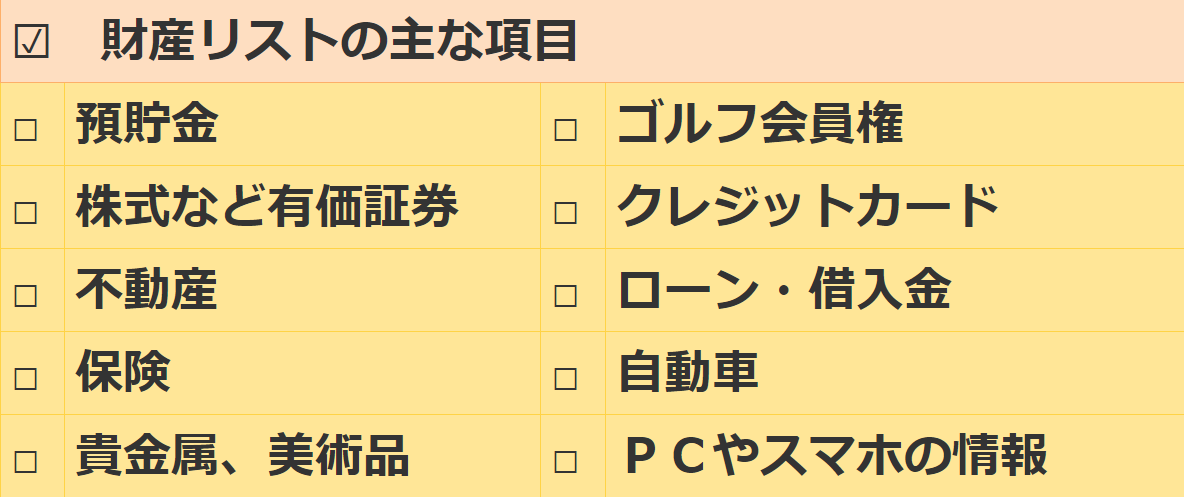

【預貯金・不動産・・・財産を一覧に】

終活で重要なのは後に残る人の立場で考えること。

万が一の時に家族らが知りたいのは、どこにどんなお金があるかです。分からなければ家族は心当たりを探すことになりますが、多くの手間や時間を費やすことも珍しくありません。

元気なうちに預貯金や証券といった金融資産や不動産などをリストアップし、必要に応じて整理・集約し、信頼できる人に知らせることは終活の大切な要件の一つです。

具体的には預貯金なら金融機関と支店名、口座の種類を残す。残高や暗証番号など詳細は書かないことが望ましいとされます。そして、使っていない口座は解約。ローンや借入金もあれば、リストにしておくことが重要です。併せて年金や税金の通知書、保険の証書や各種契約書といった大切な書類をまとめ、保管しておくこともやっておいたほうが良いことです。

【デジタル遺品、相続トラブルに発展することも】

現代は、パソコンやスマートフォンなどで金融取引をする人が増え、デジタル機器にもお金のデータが蓄積されています。

持ち主が亡くなれば、「デジタル遺品」となり、引き継いでおかないと家族を悩ませることになります。ネット銀行やネット証券、通販サイトといったオンラインサービスは、情報がないとデータを全部見つけ出すのが大変。後から金融資産や負債が出てくれば、相続トラブルに発展する可能性も出てきます。

中小企業の経営者や個人事業主では、取引先とのやり取りなど仕事の情報を文書や数表で残す人もいると思います。これらがパソコンの中にしまわれたままで、取り出せないとなると、事業活動に支障を来す恐れがあります。

【資産を把握する手がかりが減っている】

これが社会的な問題になりつつあります。

原則として金融機関が問い合わせることはないため、

親がネットで金融取引をやっていたことを知っていても、

例えば、

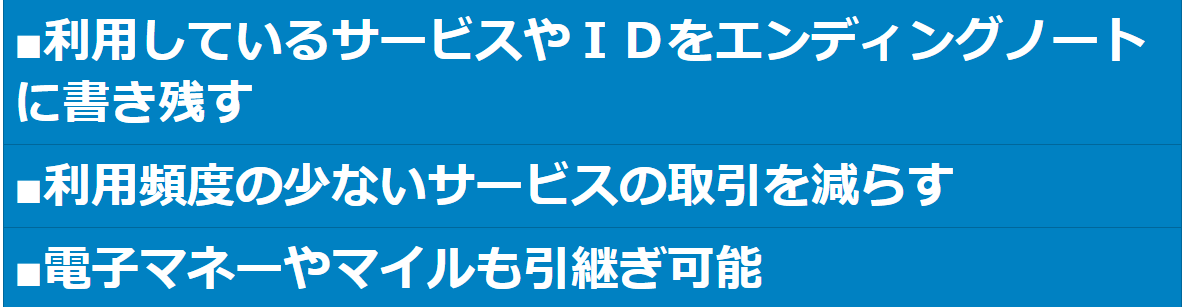

こうした問題に対処するには、「

親子で直接お金の話をしづらければ、

【認知症を発症すると】

認知症を発症すると、家族でも本人名義の口座からのお金の引き出しや金融商品の売買ができなくなります。後見人に資産管理を委託する場合でも、デジタル資産は認識されづらく、知らないうちに含み損を抱えているケースがあります。親は資産形成に役立っているかを精査して、健康なうちに不要な取引を閉じるのが有効な対策の一つです。

銀行や証券会社の口座にあるお金を相続する場合は、相続人である親族から申し出がないと手続きができません。本人の死亡証明書や相続できる関係性を示す証明書が必要です。

相続税が発生するのは国が定めた控除額を超える資産を相続する場合です。相続税を納める必要がある場合は、被相続人の死亡から10か月以内に申告しなければなりません。死亡後10か月以内に相続税を納めないと、延滞税や加算税を追加で納める必要があります。

【デジタル資産には引き継げるものと引き継げないものがある】

デジタル資産では引き継げるものと、引き継げないものがあります。航空会社の「マイレージポイント」は相続が可能です。日本航空(JAL)、全日空(ANA)は被相続人が亡くなってから6か月以内に申請しなければなりません。JALでは月300件程度の申請があるようです。

一方、Tポイントやnanaco(ナナコ)ポイントなどの買い物につくポイントはほとんど相続はできません。各サービスにおいては確認をしておくことが大切です。

相続財産の中には、現預金や有価証券など金融資産の割合は増えてきています。ネットを使った金融取引が高齢者の間で広がっており、これからデジタル資産の相続が増えるのは確実です。円滑な相続の為にも備えが大切です。