【相続】相続税対策の基本について

2022/06/08

目次

【相続税対策には2種類ある】

相続税対策で行うべきことは、大きく2種類あります。

1.相続税の節税

2.納税資金の確保

一般的に「相続税対策」と聞くと、相続税の節税というイメージがあるかもしれません。しかし、相続税対策を行うにあたっては、相続税の節税だけでなく、納税資金の確保も忘れてはいけません。具体的に確認していきましょう。

【相続税の節税について】

相続税の節税は、その名の通り、相続税を減らすための対策を行うことです。相続税は、故人の遺産に対してかかる税金です。そのため、生前の元気なうちに財産額を減らしてしまえば、遺族にかかる相続税が減ることになります。具体的には、次の方法を採るケースが多いです。

1.生前贈与

2.生命保険の契約

3.不動産の購入等

注意点として、これらの方法は、どれもお金を使います。相続税の節税を行うには、基本的に「持っているお金を減らす」ことが求められるのです。そのため、相続税の節税を行うことができるのは、一般的には、持っている現金や預金などの「お金」が多い方がほとんどです。

なお、究極的には「宵越しの銭は持たない」考えで、生きているうちに全財産を使い切ってしまえば財産額が基礎控除額以下となり、残された子ども達の相続税の負担は免れることになります。しかし、毎日高級料亭で食事をし、お金を使い切ったということであれば良いですが、高級車や絵画などを買った場合には、それはお金が他の資産(相続税のかかる財産)に変わるだけですので、相続税の節税には効果がないことには注意が必要です。

【納税資金の確保について】

相続税は、原則としてお金(金銭)で一括払いを行わなければなりません。しかし、相続した財産はお金だけとは限りません。相続した財産の中には、すぐに換金できない自宅などの不動産が含まれていることが一般的です。

そのため、もし、相続した財産のうちに占める不動産の割合が多い場合、多額の相続税がかかるにも関わらず、税金を支払えるだけのお金(納税資金)が不足することがあります。従って、相続税対策を行う場合には不動産の売却も視野に入れ、相続税を支払えるだけのお金をまず用意しなければなりません。

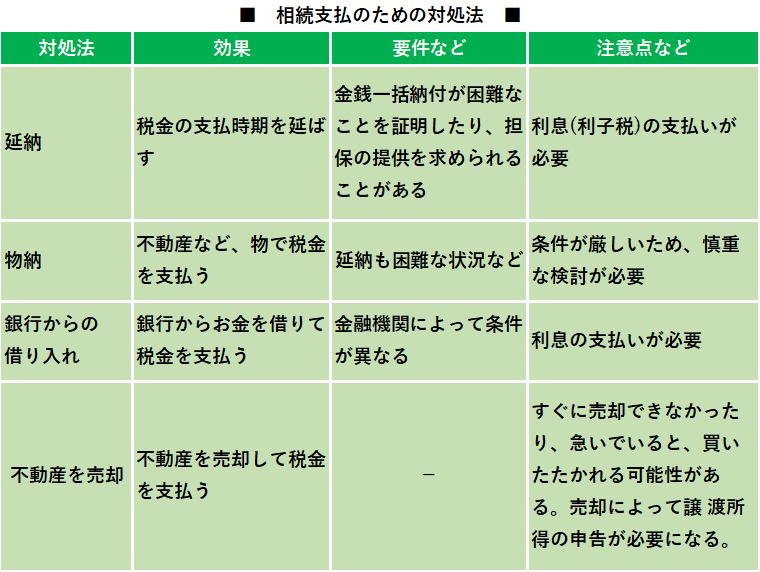

なお、相続税の支払いが厳しい場合の対処法はいくつかあり、たとえば次の方法が挙げられます。しかし、これらの手続きは手間がかかりますので、相続税を支払えるように、生前に整理を行っておくことが重要です。

相続税対策を行う場合、まずは相続税が現状いくらかかるか試算を行い、その後、納税資金が足りかの確認や、節税を行うべきかの検討に移ります。

相続についてより詳しく学びたい方

この「相続読本」は相続なんでも相談センターが長年に渡って培った相続のノウハウが詰まった1冊です。何から始めていいかわからない方、何を調べて、何を勉強すればいいのかわからないでも必ずこの1冊の中に知りたいことが詰まっています。

是非一度、手に取ってみてください。こちらのページからダウンロードできます。