【相続】相続税節税に逆風 生前贈与の規制強化も

2022/07/21

【相続税節税に逆風】

相続税の節税対策に逆風が吹き始めました。生前贈与を活用した節税対策を抑えるため、贈与税の大幅な見直しを予想する専門家が多くなっています。賃貸不動産を使った節税対策についても、最高裁判決で行き過ぎにストップをかける姿勢が見えてきました。これからの相続税節税は法令上認められた対策の活用を考える重要性が増しそうです。

【相続時精算課税制度の活用】

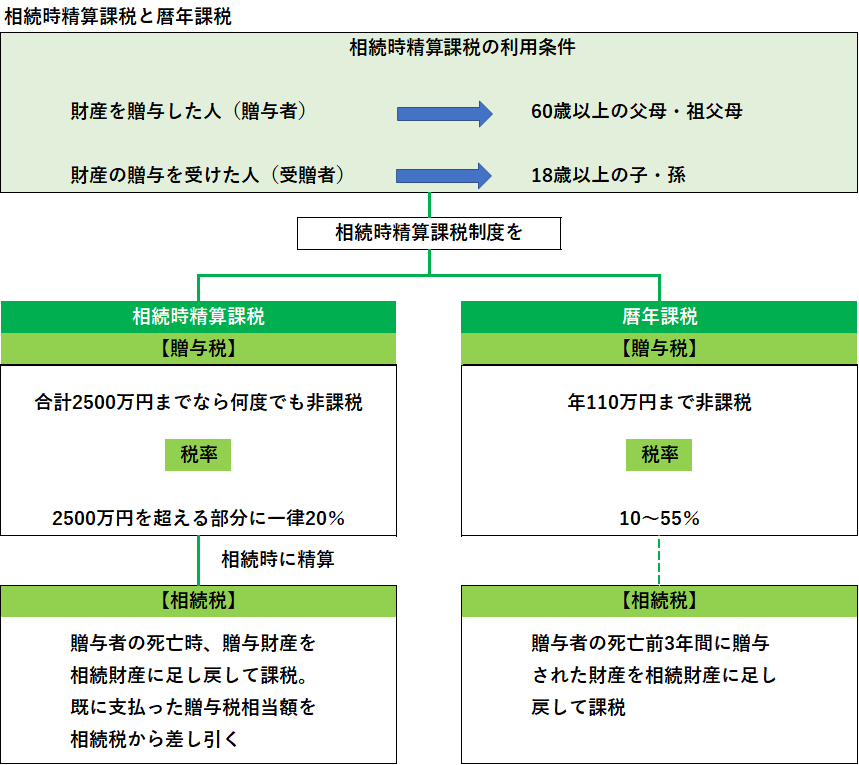

相続時精算課税制度は、60歳以上の父母・祖父母から18歳以上の子・孫への贈与が合計2500万円以内なら、何回贈与しても贈与税がかからない仕組みです。2500万円を超える部分の税率は一律20%です。一件、贈与に有利な仕組みですが、これまでマイナーな存在でした。今、注目を浴びています。

その理由は政府が贈与税を見直す方針を打ち出したことです。贈与は相続税の節税策として使われます。この節税を抑えることが課題とされてきました。

相続時精算課税のほか、贈与税がかかる仕組みに歴年課税があります。1~12月の年110万円までの贈与が非課税となり、110万円を越える贈与財産に課税します。税率は10~55%の累進課税です。相続時精算課税より最高税率が高いですが、相続税の節税では歴年課税が「王道」でした。

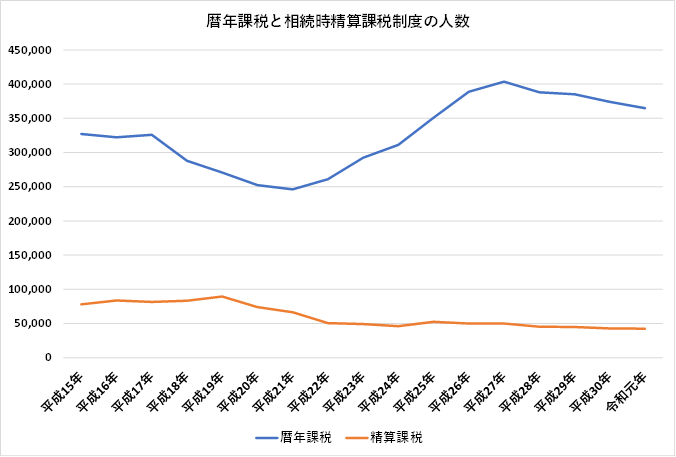

歴年課税で贈与税を申告した人は2021年に48万8000人と07年から7割近く増えた半面、相続時精算課税制度の人数は21年に4万4000人と、ピーク時の平成19年(2007年)から約5割減りました。なぜでしょうか。

相続時精算課税の利点は、非課税枠が2500万円と大きいことです。子や孫に必要なタイミングで比較的多額の資産を贈与でき、贈与税を暦年課税より抑えられます。

贈与された財産の使い道が自由なことも利点です。非課税枠が大きい贈与の制度では、住宅取得資金と教育資金の特別枠がありますが、資金使途が限られます。相続時精算課税は「何に使っても構わない」ため、高齢者層から若い世代に資産移転を促し経済を活性化する効果も期待されます。

しかし、利用が低迷する大きな理由は、贈与した人が亡くなった際の相続税にあります。相続時精算課税を利用すると、贈与された財産が死亡時にすべて相続財産に足し戻され課税対象になります。贈与時には税金がかからないが、相続時にまとめてかかります。贈与と相続で課税が変わらない「中立的」な仕組みと言えます。

暦年課税でも贈与した財産が相続財産に足し戻される仕組みがありますが、対象は死亡前3年以内の贈与に限られます。うまく使えば「暦年課税は相続税の節税効果も大きい」となります。

子・孫に渡す財産が同額なら相続税の方が税率が低いが、贈与は生前に何回でも行えます。10~20年前にわたり贈与税の税率が低い金額で暦年贈与を繰り返して相続財産を減らせば、死亡時に財産にまとめてかかる相続税より節税できる可能性があります。

こうした暦年贈与による節税対策を、政府はかねて資産格差の拡大・固定につながるとして問題視してきました。そこで、贈与税全体の見直しが課題として浮上しました。昨年末にまとめた22年度税制改正大綱では具体策を示すのを見送りましたが、今後の課題として「本格的な検討を進める」と明記しました。ここ何年か大綱に同様の記述がありますが、多くの税理士は「いよいよ、早ければ23年度にも改正される可能性がある」と緊張感を強めています。

【暦年課税の非課税枠、相続税法では年60万円】

改正の方向として最も過激な見通しでは、暦年課税を廃止し、贈与税は相続時精算課税に一本化するというものです。相続時精算課税は03年度に導入されましたが、当時から相続時精算課税を将来は贈与税の原則的な課税方法にする狙いがあったとされています。

ただ、暦年課税の利用者は年40万人強に上り、いきなり廃止すれば混乱は大きくなります。そこで、有力視されるのが、相続時精算課税枠の拡大と暦年課税の厳格化をセットで実施するシナリオです。例えば相続時精算課税の非課税枠を3000万円に増額する一方、暦年課税の贈与財産を相続財産に足し戻す対象期間を死亡前5~10年以内に広げたり、非課税枠を60万円に縮小したりするのではないかといった見方が出ています。

実は、暦年課税の非課税枠が年110万円になったのは、租税特別措置法(租特法)の改正により01年の贈与からです。贈与に関する税制の本則である相続法では歴年贈与の非課税枠を「年60万円」としています。いわば暫定措置が続いている状態です。元に戻すには租特法の規定を削除するだけでよく、ハードルはそれほど高くありません。

実際に贈与税の仕組み全体を見直すとすれば、周知期間も必要なため、たとえ23年度の税制改正に盛り込まれたとしても実施はその数年後と見られます。

とはいえ、すでに贈与を使った相続税の節税策への包囲は始まっています。一括贈与の非課税制度で、教育資金の使い残しは一定の条件で相続財産に加算することになり、住宅資金の非課税枠は1500万円から1000万円に縮小しました。相続税への逆風は今後、強まる可能性があります。

【土地の相続、評価減に「特例」活用】

相続税の節税対策で柱の一つとなってきたのが、土地の活用です。土地は相続財産に占める比率が高く、大きな節税効果を得られるためです。しかし、2022年4月19日の最高裁判決で衝撃が走りました。

相続財産の中で土地は時価より低く評価できるルールがあります。相続税の路線価は市場価格に近い公示地価の8割程度で算出されます。建物を誰かに貸している場合は、評価額を下げる仕組みもあります。これらの仕組みを用いて相続税をゼロと申告した相続人に対し、税務当局は「時価を反映していない」として追徴課税。その取消しを求めて相続人が国を訴えていました。

最高裁は、原告が多額の借入金をもとに相続税評価額を大幅に減らせる賃貸不動産を取得し、相続税をゼロと申告したことを「著しく不当」として、追徴課税を認めました。

不動産による節税効果があまりにも大きいと「行き過ぎた節税、租税回避の温床になるとして税務当局から指摘されやすくなる」可能性があります。最高裁判決路線価での評価が問題視されたのは特殊事情が原因ですが、今後は注意が必要になります。

相続についてより詳しく学びたい方

この「相続読本」は相続なんでも相談センターが長年に渡って培った相続のノウハウが詰まった1冊です。何から始めていいかわからない方、何を調べて、何を勉強すればいいのかわからないでも必ずこの1冊の中に知りたいことが詰まっています。

是非一度、手に取ってみてください。こちらのページからダウンロードできます。