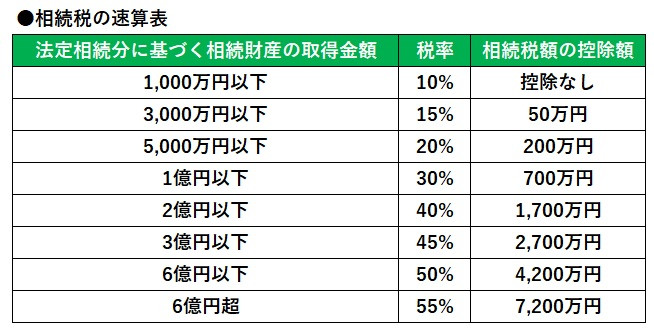

相続税の算出方法「速算表を利用して相続税の総額を計算する」

2020/12/03

目次

【速算表を利用して相続税の総額を計算する】

相続税の課税価格から基礎控除額を差し引いて課税遺産総額を算出した後は、それぞれの相続人の相続税額を計算していきます。

まず、課税遺産総額を法定相続分に従って相続したものと扱い、それぞれの相続人が取得する金額を算出します。この場合、特定の相続人が相続放棄などにより相続権を失っている場合でも、その事情は考慮することなく、いったんすべての相続人が法定相続分に従って相続財産を取得したものとして算出する点に注意が必要です。

次に、相続税の総額を算出します。これは各相続人の(法定相続分に従う)取得金額について、一定の税率を掛けることによって求めることができます。相続税の税率については、速算表を用いると便利です(次図)。

【具体例で計算してみる】

速算表は国税庁のホームページなどで確認することもできます。たとえば、特定の相続人の取得分が1,000万円以下の場合、税率は10%です。

ここで、税額の計算において注意すべき点は、単純に税率を掛ければよいのではなく、取得金額に応じて、一定の控除額が認められていることです。

たとえば、取得分が3,000万円以下の場合、税率は15%ですが、さらに税率を掛けた金額から「50万円」を控除することができます。それぞれの相続人について税額の計算を行い、算出された金額の合計額が「相続税の総額」になります。

しかし、実際のところ、法定相続分に従って相続財産が分割されるとは限りません。そこで、実際の相続財産の配分率を考慮した上で、実際の相続税額を計算します。具体的には、先に算出した相続税の総額に実際の相続財産の配分率を掛けることで、それぞれの相続人の実際の相続税額を求めることができます。

具体例で計算してみる

ここでは、各相続人の相続税の納付額について、具体的に確認していきましょう。

たとえば、相続財産5億円を遺して夫が死亡し、相続人として妻と子1人がいるときに、遺産分割協議により配偶者が60%(3億円)を取得し、残りの40%(2億円)を子が取得したものとします。

この場合、課税価格から基礎控除額を除いた課税遺産総額は、法定相続人が2名ですので、「5億円-(3,000万円+600万円×2)=4億5,800万円」になります。法定相続分に従った場合における各相続人の取得額は、配偶者・子ともに「4億5,800万円」になります。

法定相続分に従った場合における各相続人の取得額は、配偶者・子ともに「4億5,800万円×2分の1=2億2,900万円」です。

次に、相続税の総額を算出しますが、速算表によると、法定相続分に基づく取得金額が3億円以下の場合は、税率が45%で、控除額が2,700万円です。

したがって、配偶者・子ともに、速算表に基づく相続税額は「2億2,900万円×0.45(45%)-2,700万円=7,605万円」になります。そのため、相続税の総額は「7,605万円×2=1億5,210万円」になります。

最後に、実際の相続分の配分率に従って、実際の相続税額を算出すると、各相続人の相続税の額は以下のようになります。

・配偶者(妻):1億5,210万円×0.6(60%)=9,216万円

・子:1億5,210万円×0.4(40%)=6,084万円

相続税の2割加算とは

実際の相続税額の計算を行う際に、前述のケースとは異なり、配偶者や一親等の血族(原則として故人の子や両親のこと)以外の人が相続や遺贈を受ける場合は注意が必要です。相続税法により、相続や遺贈を受けた人の相続税額を算出するにあたり、配偶者や一親等の血族以外の人については、相続税額が2割加算されます。これは、相続税の2割加算と呼ばれています。

相続税の2割加算が認められる根拠は、相続の制度が、被相続人の死後の配偶者や子などの生活保障を目的の一つにしている点に基づきます。したがって、配偶者や子以外の人は、配偶者や子の生活保障の基盤になる相続財産から利益を得ているといえるため、より多くの税を負担させても不平等な取り扱いとは言えないということです。

相続税の2割加算の対象になるのは、相続や遺贈により相続財産を取得する人のうち、被相続人の配偶者・父母・子以外の人です。たとえば、被相続人の祖父母、兄弟姉妹、甥・姪や遺贈を受ける第三者などが該当します。また、被相続人の孫が被相続人の養子として相続人になる場合は、原則として相続税の2割加算の対象に含まれます。

ただし、相続開始時点で被相続人の子がすでに死亡していると、孫が代襲相続することになりますが、孫が代襲相続人として相続をする場合は、相続税の2割加算の対象にはなりません。

税額控除される場合もある

実際の相続分に従って相続税額を計算しても、その金額がただちに納付額と同一であるとは限りません。相続税法では、一定の場合に税額控除を認めています。おもな税額控除は以下の通りです。

・配偶者の税額軽減

被相続人の配偶者に関して、実際の相続税額を計算した結果、取得する相続財産が1億6,000万円あるいは法定相続分に相当する金額のいずれか大きい額までは、相続税額がかからないことになります。

前述のケースで、配偶者の具体的な相続税額は9,126万円と算出されましたが、これは法定相続分(前述のケースでは5億円×2分の1=2億5,000万円)にも、1億6,000万円にも達していませんので、実際に配偶者が納付する相続税額は「0円」になります。

・未成年者控除

相続人が未成年者の場合は、成人になるまでの年数に10万円を掛けた金額について、相続税額から控除を受けることができます。

・贈与税に関する税額控除

相続財産の課税価格を算出する際は、相続開始時点(被相続人の死亡日)から遡り、3年以内に行われた贈与により取得した財産の価額を加算して算出する必要があります。しかし、対象になる贈与を受けていた人が同一の財産について、贈与税と相続税が二重に課税される恐れがあります。そこで、対象になる贈与について贈与税を支払っている場合には、実際の相続税の額から、贈与税に相当する金額が控除されます。

その他にも、障害者控除、外国税額控除、10年以内に続けて相続が起こった場合に2回目以降の相続税の一部が控除される相次相続控除が認められています。

相続についてより詳しく学びたい方

この「相続読本」は相続なんでも相談センターが長年に渡って培った相続のノウハウが詰まった1冊です。何から始めていいかわからない方、何を調べて、何を勉強すればいいのかわからないでも必ずこの1冊の中に知りたいことが詰まっています。

是非一度、手に取ってみてください。こちらのページからダウンロードできます。