【相続】相続税の申告方法

2021/11/25

目次

【相続税の納付方法】

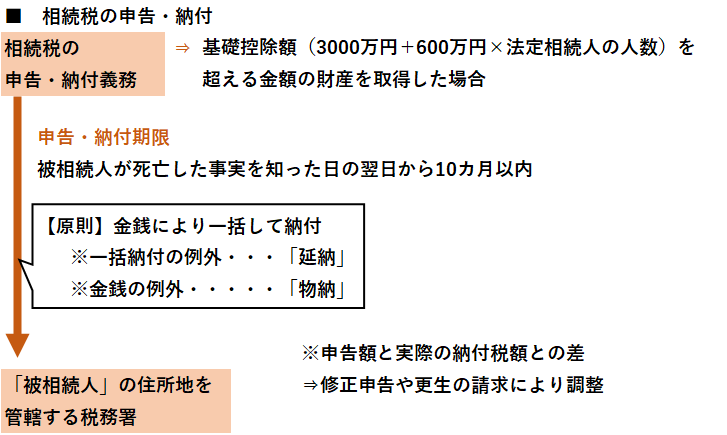

相続税は、相続の発生(被相続人の死亡)によって財産を取得した人、被相続人の死亡日から3年以内に被相続人から財産の贈与を受けた人が納める税金です。ただし、相続財産を取得した場合に常に相続税の申告・納付が必要になるわけではなく、原則として、被相続人の相続財産全体が基礎控除額(3000万円+600万円×法定相続人の人数)を超える金額になる場合に限られます。相続財産全体が基礎控除額以下の場合には、納付の義務も申告の義務もありません。

相続税の申告期限は、被相続人が死亡した事実を知った日の翌日から10か月以内です。相続税の納付期限も申告期限と同様です。そのため、申告さえ行っていれば、納付までに時間的猶予が生まれるということはなく、申告・納付まで含めて10か月以内に手続きを完了させなければならないという点には注意が必要です。申告期限を経過しても申告を怠っていたり、実際に取得した相続財産の価額よりも低い金額を申告していた場合には、延滞税や加算税が課されることになります。

また、申告期限を過ぎてしまうと、配偶者の税額軽減や小規模宅地等の特例といった優遇措置を受けることもできなくなります。これらの優遇措置の効果は比較的大きく、申告期限を超過した場合の大きなデメリットといえますので、できるだけ期限内での申告・納付を優先するべきです。たとえば、遺産分割協議がまとまらない場合には、いったん法定相続分に従って、相続財産を分割したものとして申告を行い、後に遺産分割協議に基づく分割方法に従って、申告内容を訂正する(修正申告や更正の請求)という方法をとることも可能です。

もっとも、極めて例外的な事情があり、申告・納付期限の延長が認められる場合には、最大で2か月まで延長可能です。延長が認められる場合としては、自然災害が発生した場合や、相続人の廃除などで相続人の資格を失った場合、反対に相続人の資格を回復した場合など、相続人に異動があった場合などが挙げられます。

なお、申告期限の延長とは異なり、申告期限にあたる日が土曜、日曜、祝日に該当する場合には、その翌日が期限になります。

申告手続きは、被相続人の住所地を管轄する税務署に対して行います。注意が必要なのは、申告を行う人の住所地を管轄する税務署ではないということです。申告の際には、申告書の他に、被相続人・相続人の戸籍謄本、遺産分割協議書など必要な添付書類を提出することが必要です。

そして、相続税の納付については、税務署の窓口で納付することができますが、銀行などの金融機関・郵便局の窓口でも納付することも可能です。また、コンビニにおいて納付することも可能ですが、この場合には、納付金額が30万円以下の場合に限られており、税務署からコンビニでの納付に必要なバーコード付納付書を発行してもらう必要があります。

【現金で一括払いができないとき】

相続税の納付は原則として、金銭によって一括で納めることになります。例外的な取扱いとして、相続税の延納と物納という制度が設けられています。

・相続税の延納

相続税の延納とは、相続税額が10万円を超える場合に、相続税の納付が困難な事情がある場合に、相続人の申請が認められると、一括ではなく年賦による支払いが認められるという制度です。もっとも、延納が認められている期間中は、相続税額とは別に、利子税の支払いが必要になることには注意が必要です。

延納が認められるためには、相続税額が10万円を超え、納付が困難な事情があることの他に、延納税額が100万円を超えているか、延納期間が3年を超える場合には、担保を提供しなければなりません。担保として提供できる財産についても制限があり、①国債・地方債、②税務署長が認めた社債などの有価証券、③土地、④建物、立木、登記済みの船舶などで保険に附したもの、⑤鉄道財団、工場財団など、⑥税務署長が認めた保証人による保証に限られています。

・相続税の物納

相続税の納付や延納は金銭により納付するのが原則ですが、金銭による納付が困難な場合には、相続人の申請により、一定の相続財産による物納が認められる場合があります。

物納の申請が可能な財産については、相続税の課税対象である相続財産(日本国内にある物に限られます)のうち、以下の財産・順位が定められています。順位の高い財産から物納の対象になり、順位の低い財産は、高順位の財産で物納に適した財産がない場合に限って、物納の対象になります。

第1順位 不動産・船舶・国債・地方債・上場株式など

第2順位 非上場株式など

第3順位 動産

上記の対象に含まれる財産であっても、物納に不適格な財産(管理処分不適格財産といいます)や、他に物納に充てるべき財産がない場合に限って物納の対象にすることができる財産(物納劣後財産といいます)があります。管理処分不適格財産の例としては、土地に抵当権などの担保が付けられている場合が挙げられます。これに対し、物納劣後財産の例としては、土地に地上権、永小作権、地役権などが設定されている場合などが挙げられます。

【修正申告や更正の請求について】

相続税として申告した金額が正しくなかった場合の訂正方法として、修正申告と更正の請求が認められています。

・修正申告

修正申告は、相続税額として申告した税額よりも、実際に支払義務がある金額が多いことが判明した場合に、相続人自らが申告することをいいます。

・更正の請求

更正の請求は、相続人が税務署長に対して相続税の減額の更正を請求することです。更正の請求が必要になるのは、相続税額として申告した税額が、実際に支払義務がある金額以上であった場合や、申告後に遺留分侵害額請求を受けたなどの事情の変化があり、申告額よりも実際の相続税額が少なくなった場合などが挙げられます。

この記事は相続を考えている人、又は相続の対策を考えている人のために、参考になればと書かれています。相続について、ご質問、ご相談があれば、お気軽に「相続について教えて欲しい」とご連絡ください。「相続」のアドバイザーがお答えします。あなたの大切な「相続」をより良き「相続」にしていただくために、相続のアドバイスさせていただきます!

相続についてより詳しく学びたい方

この「相続読本」は相続なんでも相談センターが長年に渡って培った相続のノウハウが詰まった1冊です。何から始めていいかわからない方、何を調べて、何を勉強すればいいのかわからないでも必ずこの1冊の中に知りたいことが詰まっています。

是非一度、手に取ってみてください。こちらのページからダウンロードできます。